根据监管部门规定,自4月1日起,在全国范围内取消证券公司、基金管理公司外资股比限制。符合条件的境外投资者可根据法律法规、证监会有关规定和相关服务指南的要求,依法提交设立证券公司或变更公司实际控制人的申请。

图片说明:贝莱德和路博迈已提交申请。来源:中国证监会官方网站截图

4月1日当天,中国证监会官方网站显示,贝莱德与路博迈提交公募基金管理公司设立资格审批申请,目前审批进程为接受材料。贝莱德用于提交申请的主体为贝莱德金融管理公司(BlackRockFinancialManagement),路博迈用于提交申请的主体为NeubergerBermanInvestmentAdvisersLLC。这意味着,外资巨头期盼已久的公募基金牌照申请进程启动。独资公募是外资巨头梦寐以求的牌照。随着两家巨头的加入,中国资产管理行业将迎来新鲜血液。

外资私募尝头啖

自2017年1月3日首家外资私募机构富达利泰投资管理有限公司备案以来,已有包括富达、瑞银资管、施罗德、桥水基金在内的14家外资机构在中基协登记为私募证券投资基金管理人。2020年以来,外资私募登记备案积极性有增无减。中国证券投资基金业协会统计显示,截至目前,合计有26家独资和合资外资私募完成登记备案证券类产品78只,资产管理规模达到78.8亿元。在疫情期间,外资私募公司运行平稳,与投资者沟通积极,对中国资本市场充满信心。疫情发生以来,完成两家外资私募管理人登记,新增备案规模近6亿元,1家管理人获得提供投资建议服务资格。

截至今年1月初,共有302家外资控股或参股从事私募股权、创投基金管理或私募证券投资基金管理的机构在中基协登记为私募基金管理人,共备案1151只私募基金,规模总计约4615.06亿元,其中,外资控股的私募基金管理人223家,共备案610只基金,规模总计约3230.10亿元;外资参股的私募基金管理人79家,共备案541只基金,规模总计约1384.96亿元。

这些机构在地域上涵盖了美国、英国、欧洲等主要市场;业务上既有富达、贝莱德、瑞银、安本标准、景顺等全球知名的综合性资产管理机构,也有路博迈、英仕曼、富敦等各具特色的资产管理服务提供商,更有桥水、元胜这样的知名对冲基金

外资垂涎公募牌照已久

公募基金牌照是外资梦寐以求的金融牌照之一。2019年10月11日,中国证监会明确,自2020年4月1日起,在全国范围内取消基金管理公司外资股比限制。2020年4月1日,证监会公示贝莱德、路博迈公募基金申请。

长量基金资深研究员王骅认为,中国公募基金行业将迎来全球机构同台竞技时代。一家是万亿美元资管巨头,一家是超过80岁的老店。两家能为中国公募基金行业带来申请变化,拭目以待。

贝莱德是全球最大资产管理公司,2019年年底公布的资产管理规模超过7万亿美元。其公司除了庞大的资管管理规模、齐全的ETF产品线外,其开放的风险管理系统阿拉丁系统也在资管行业从业者享有盛名。3月31日,贝莱德集团CEOLarryFink在发给股东的信指出,如果考虑到10年的投资,那么ETF、另类资产和加大技术投入是贝莱德的战略重点。但是如果要看得更远,贝莱德必需考虑高速增长市场,中国便是高速增长市场中最显著的代表。目前,贝莱德已经在中国注册了多家公司,其中私募证券投资基金发行了3只产品。

路博迈投资管理(上海)有限公司的母公司路博迈成立于1939年,至今已有超过80年历史。截至2019年末,公司管理的资产规模约3560亿美元,均为主动管理资产。

路博迈亚太区CEO何力克曾表示,路博迈一直在加大对中国的投入,2016年在上海设立了外商独资投资管理企业,2017年登记成为私募基金管理人,2018年成立QDLP子公司。路博迈认为,中国是最有潜力成为世界上最大资产管理市场的地区之一。

据媒体报道,路博迈已将中国量化股票投资及中国多资产投资专家由纽约调至上海,将中国信贷研究部门由新加坡部分迁往上海,也在上海配置了经验丰富的权益投研团队,并仍在扩大投研团队,配合将来的公募业务开展,也会在多个部门继续增加人员。

将带来哪些影响?

中国基金业协会的数据显示,截至2019年底,我国境内共有获得公募基金管理资格的机构143家。其中,基金管理公司128家,取得公募基金管理资格的证券公司或券商子公司13家,保险资管2家,合计管理基金资产规模14.77万亿元。据不完全统计,在我国境内公募基金中,有15家公司外资方股东持股比例均达到49%。另有10家合资基金公司的外资持股比例超过30%。

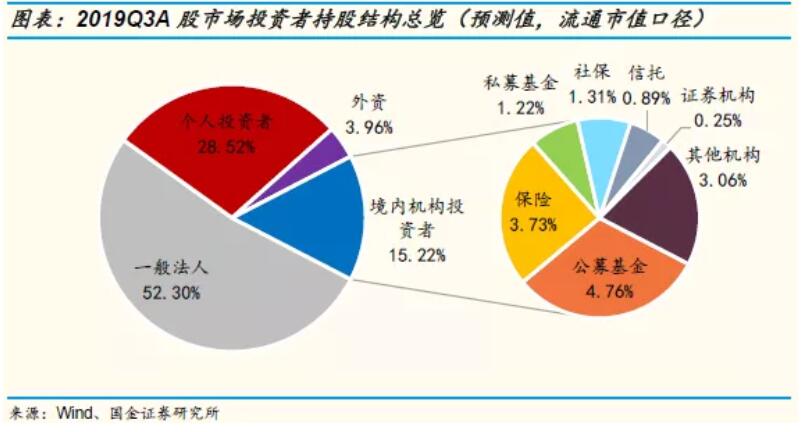

另据国金证券统计,截至2019年三季度,公募基金持有A股总市值2.11万亿(前值2.00万亿),占A股总市值的比重为3.58%(前值3.42%)。外资三季度持有A股总市值1.77万亿,占总市值比为3.00%(前值1.65万亿,占比2.82%)。保险资金三季度持有A股总市值2.24万亿,占总市值比为3.79%(前值2.19万亿,占比3.75%)。其他专业机构(私募基金、社保基金、证券机构、信托机构、其他境内机构)三季度合计持有A股流通市值2.98万亿(前值2.89万亿),占流通市值比为6.72%(前值6.55%)。

外资公募呼之欲出,将对近15万亿元的公募基金行业带来哪些影响?

投投科技旗下联泰基金金融产品部总监陈东表示,过去两年以来,瞄准了全资公募牌照的外资机构不在少数。公募基金管理公司的外资持股比例限制正式取消,意味着基金行业对外开放的步伐再次提速。除了目前已经提交了公募业务申请的两大外资巨头贝莱德和路博迈以外,众多外资券商、基金管理公司的筹备工作也均在进行中。

面对外资机构对中国的加速布局,一方面,肯定会对本土基金公司造成一定的竞争压力。海外资管行业的优势在于完善的管理制度以及投研体系,大部分外资基金公司经历了国际资本市场的长期考验,其投资理念和风格明确的产品更容易受到机构投资者认可。

但是另一方面,在销售渠道和对客户的理解层面,外资公募短期内很难与本土公募竞争。本土的公募基金深耕国内市场多年,具有广泛的客户基础,更加熟悉中国国情和投资者,而外资机构容易出现水土不服的现象。随着未来更多外资公募排队入场,外资机构需要逐步加强对中国资本市场以及客户需求的把握能力。

王骅认为,海外专业机构进入公募市场会改变国内公募的环境,海外头部资管机构的进入必将加剧国内公募市场的竞争和马太效应,对国内整个资管市场来说,也未尝不是一件好事,国内公募将重新审视自身的投研框架,而一批管理能力弱,募资能力不强的管理人更加危险。但这个进程不会特别快,贝莱德2017年底就备案成为私募基金管理人,至2018年10月也仅成立两只私募产品,公募相比私募审核更加严格,外资公募基金开疆扩土应该还尚有时日。海外资管机构的核心竞争力主要体现在完善的管理制度、较好的市场定价能力,尤其是在衍生品定价和交易能力上更具优势。相形之下,国内公募基金公司更熟悉国内市场和投资者,在股票、债券等基础资产投资管理方面更具优势。(经济日报记者 周琳)